0

Dołączył: 2010-08-05

Wpisów: 97

Wysłane:

12 lutego 2012 22:40:21

Nie zapomniałem :) Gdyby Plaski10 zapytał się o kupno putów ze strikiem 29% niżej od piątkowego zamknięcia to nie byłabym pewnym swojego zdania. prawdopodobieństwo takiego zdarzenia (wg poprzednich wyliczeń ) to ... 0,17%. Jak to zwykle bywa, na rynku finansowym negatywne zaskoczenia są bardziej bolesne niż pozytywne. pozdrawiam. "This is ten percent luck, twenty percent skill

Fifteen percent concentrated power of will

Five percent pleasure, fifty percent pain

And a hundred percent reason to remember the name!"

Fort Minor

Remember The Name

|

|

0

Dołączył: 2012-02-02

Wpisów: 7

Wysłane:

13 lutego 2012 00:52:56

@MarcinR-nie widzę logiki w tym żeby ktoś zamykał krótką otwieraną np. 2 kwartały temu bo lepiej zostawić do wygaśnięcia opcję po np. 5 zyla każdą niż zamykać np. po 1 pkt czyli 10 zyla + 2 prowizja...

Jak mamy np 10 sztuk to lepiej być na zamknięciu prowizję 50 niż 120 PLN

Pytanie do wszystkich, czy testował ktoś strategię :

np:

1 FW20 po 2000 pkt i do tego -10 ow20cenawykonania2400 po 10pkt każda.... zakkładamy że depo na FW20 ma 10%, płacimy 2000 pln to z opcji dostajemy 50% depa czyli 1000 pln... i teraz

wszystko fajnie jak rynek spada, stoi lub lekko idzie do góry... opcje nam się starzeją i jest cool... ale co jak rynek poleci 200 pkt do góry w dwa dni tudzież trzy?

Opcje oszaleją i zacznie nam się robić gorąco i teraz moje pytanie co robić???

W którym momencie dokupić nastęny FW20 ewentualnie dokupywać następne???

p.s.przytoczona startegia jest czysto teoretyczna ale mój znajomy na takiej dostał dobrze w łeb...

|

|

0

Dołączył: 2010-08-05

Wpisów: 97

Wysłane:

13 lutego 2012 07:35:14

Witam, rozumiem że fw20 long po 2000 i sprzedajesz call ze strikiem 2400? "This is ten percent luck, twenty percent skill

Fifteen percent concentrated power of will

Five percent pleasure, fifty percent pain

And a hundred percent reason to remember the name!"

Fort Minor

Remember The Name

|

|

|

|

|

PREMIUM

0

Dołączył: 2011-05-19

Wpisów: 83

Wysłane:

13 lutego 2012 08:31:40

Plaski10 napisał(a):@MarcinR-nie widzę logiki w tym żeby ktoś zamykał krótką otwieraną np. 2 kwartały temu bo lepiej zostawić do wygaśnięcia opcję po np. 5 zyla każdą niż zamykać np. po 1 pkt czyli 10 zyla + 2 prowizja...

Jak mamy np 10 sztuk to lepiej być na zamknięciu prowizję 50 niż 120 PLN

Pytanie do wszystkich, czy testował ktoś strategię :

np:

1 FW20 po 2000 pkt i do tego -10 ow20cenawykonania2400 po 10pkt każda.... zakkładamy że depo na FW20 ma 10%, płacimy 2000 pln to z opcji dostajemy 50% depa czyli 1000 pln... i teraz

wszystko fajnie jak rynek spada, stoi lub lekko idzie do góry... opcje nam się starzeją i jest cool... ale co jak rynek poleci 200 pkt do góry w dwa dni tudzież trzy?

Opcje oszaleją i zacznie nam się robić gorąco i teraz moje pytanie co robić???

W którym momencie dokupić nastęny FW20 ewentualnie dokupywać następne???

p.s.przytoczona startegia jest czysto teoretyczna ale mój znajomy na takiej dostał dobrze w łeb... Tutaj trzeba by było robić delta hedging. Sprzedać tyle opcji, żeby ich ujemna delta zrównała się z dodatnią deltą kontraktu, a później odpowiednio dobierać kontrakty, żeby strategia była delta neutralna. Wtedy jesteś niewrażliwy na zmiany ceny instrumentu bazowego, a korzystasz na upływającym czasie. Trzeba tylko pamiętać o zmienności, bo ona może sporo namieszać. Kolejną kwestią jest efektywne zarządzanie deltą. Przy jednym kontrakcie jest to bardzo trudne, musiałbyś dobierać do tego opcje, a te są mało płynne i zniszczą Cię spready. Strategie delta neutralne lepiej sprawdzają się na większych portfelach, np. 10 delta w bazowym i wtedy równoważyć to opcjami. Z drugiej strony wystawianie opcji call jest chyba mimo wszystko niż wystawianie putów, gdyż zmienność zdecydowanie bardziej rośnie przy spadkach. Humanista na giełdzie

|

|

0

Dołączył: 2010-08-05

Wpisów: 97

Wysłane:

13 lutego 2012 08:48:08

Cytat:Z drugiej strony wystawianie opcji call jest chyba mimo wszystko niż wystawianie putów, gdyż zmienność zdecydowanie bardziej rośnie przy spadkach. Wręcz na takim VIXie (a i u nas) widoczna jest odwrotna korelacja wzrostu zmienności do wzrostu instrumentu bazowego. pozdrawiam. "This is ten percent luck, twenty percent skill

Fifteen percent concentrated power of will

Five percent pleasure, fifty percent pain

And a hundred percent reason to remember the name!"

Fort Minor

Remember The Name

|

|

PREMIUM

0

Dołączył: 2011-05-19

Wpisów: 83

Wysłane:

13 lutego 2012 09:52:55

Dlatego właśnie zabezpiecza się portfele akcji kupując opcje call OTM na VIX, zamiast putów OTM na indeks. W ten sposób małym kosztem rolowania, zyskuje się dobre zabezpieczenie. Szkoda, że u nas nie ma odpowiednika VIX. Humanista na giełdzie

|

|

0

Dołączył: 2010-08-05

Wpisów: 97

Wysłane:

13 lutego 2012 15:48:26

odpowiednika nie ma ale XTB ma instrument który kopiuje ruchy VIX - nazwa to VOLX. pozdrawiam. "This is ten percent luck, twenty percent skill

Fifteen percent concentrated power of will

Five percent pleasure, fifty percent pain

And a hundred percent reason to remember the name!"

Fort Minor

Remember The Name

|

|

PREMIUM

0

Dołączył: 2011-05-19

Wpisów: 83

Wysłane:

13 lutego 2012 15:56:26

Pytanie, czy ma opcje na ten instrument :) Z drugiej strony, jeśli ktoś ma zakładać specjalnie konto to warto pomyśleć o bezpośredniej grze w USA. Humanista na giełdzie

|

|

0

Dołączył: 2009-02-21

Wpisów: 5 068

Wysłane:

13 lutego 2012 21:26:25

MarcinR napisał(a): @Buldi

Czy jeśli skorekcimy się np. do 2300, to będziesz kombinował, by podnieść to denko w okolicach 2400? Na razie strachu nie ma, ale niedługo wsparcia winny wejść do gry. Dokładnie tak sobie kombinuję. Myślę by dokonać tego sprzedając puty 2300, ale najpierw dla spotęgowania efektu, czyli by zabezpieczyć więcej shortów put 2300: jutro PKC otworzę 3 x long put 2200Koszt niewielki, bo wykres pójdzie w dół 300-parę zł, ale jak to mówią by wyrosło trzeba zasiać.

|

|

0

Dołączył: 2010-11-06

Wpisów: 71

Wysłane:

13 lutego 2012 21:47:37

Cytat:@MarcinR-nie widzę logiki w tym żeby ktoś zamykał krótką otwieraną np. 2 kwartały temu bo lepiej zostawić do wygaśnięcia opcję po np. 5 zyla każdą niż zamykać np. po 1 pkt czyli 10 zyla + 2 prowizja...

Jak mamy np 10 sztuk to lepiej być na zamknięciu prowizję 50 niż 120 PLN Weź wszystkie czynniki pod uwagę. Po pierwsze, w kilku biurach jest limit na posiadane krótkie pozycje. Ktoś może czyścić portfel pod kolejne zlecenia. Po drugie, w niektórych dm-ach za rozliczenie opcji pobiera się 5 zł prowizji, więc pewnie lepiej zamknąć wcześniej i zapłacić 2 zł. @ buldi, czyżbyś zakładał mały armageddon? Teorii jest cała masa, chyba dominuje ta z korektą mniej lub bardziej głęboką a potem w marcu znowu up, conajmniej w okolice szczytu na 2450. Mi natomiast przypomina się sytuacja sprzed dwóch lat, na praktycznie identycznych poziomach (2300-2400). Wtedy też baza była szeroka, jak teraz. Mamy miesiąc do rozliczenia, a tutaj +20 punktów. Aż się prosi o arbitraż. W 2010 baza też była szeroka, dochodziła nawet do 40 pkt. Aż w gazetach o tym pisali. I faktycznie, na ryneczku był arbitrażysta, który długo akumulował pozycje - s na futures plus longii na akcjach. Co potem było - wystarczy spojrzeć na wykres WIG20 z lutego - "Big one" zamknął pozycje w akcjach w praktycznie dwie sesje, a indeks spadł o ok. 8%. Baza błyskawicznie się zredukowała... Teraz teoretycznie warunki są do tego gorsze, bo i baza mniejsza i płynność skromniejsza. Ale struktura obrotów, przebiegi sesji... Kropka w kropkę. Lop był wtedyż podobnie rekordowy. W koncentracji mamy dużego inwestora i na L-kach to on już raczej nie siedzi. Kiedyś będzie chciał zysk zrealizować, pytanie tylko, czy na tej serii. Ale zakładam, że na tej, bo rolowanie przy arbitrażu to jakaś fantastyka. Zobaczym, czy mam choć trochę racji.

|

|

|

|

|

0

Dołączył: 2009-02-21

Wpisów: 5 068

Wysłane:

13 lutego 2012 22:24:07

Marcin - armagedonu jakiegos nie zakładam. Zauważ, że po tym zleceniu nadal dołek wykresu będzie na 2400. Jedynie obnizy się on o koszt tych długich putów. Może nie tak bardzo - biorąc pod uwage jednak pozytywne zamknięcie w usiech. Jeżeli będziemy kontynuowali korektę planuje otworzyć w kolejnym ruchu 6 short put 2300 spłaszając w pewnym przedziale wykres na wypadek spadków, ale zauważ że mam też bezwartościowe puty na niższych strikach, które również mogą posłużyć w odpowiednim momencie jako zabezpieczenie jeszcze niższych short put. Jeżeli pójdziemy w górę powyżej 2400 mój wykres również urośnie - wtedy poczekam na kolejne odwrócenie by sprzedać dla odmiany calle. Jednym słowem mam plan - tylko czy mi czasu wystarczy?

|

|

0

Dołączył: 2009-02-21

Wpisów: 5 068

Wysłane:

14 lutego 2012 09:14:55

Ziarno zasiane. 3 x long put 2200 wpadły po średniej cenie 12,80pkt

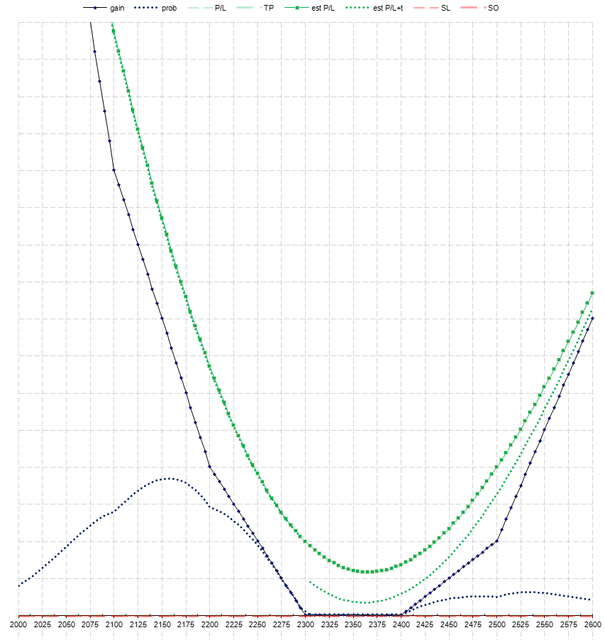

kliknij, aby powiększyć

|

|

0

Dołączył: 2011-06-19

Wpisów: 1 472

Wysłane:

22 lutego 2012 21:07:21

buldi napisał(a):ponieważ moja strategia na tym wątku jest jedynie fikcyjna, życzę Ci by te zlecenia nie zostały zrealizowane:) Dziękuję za życzenie, jak widać się spełniło. Wygląda na to, że po transakcjach związanych z dzisiejszymi spadkami wykresy wątkowej i mojej strategii stały się niepokojącą podobne:

kliknij, aby powiększyćPoza skalą, różnią się głównie przesunięciem (mój jest o 100 punktów przesunięty w prawo). Najprawdopodobniej więc obaj się mylimy, ale za to w dobrym towarzystwie ;)

|

|

0

Dołączył: 2009-02-21

Wpisów: 5 068

Wysłane:

23 lutego 2012 09:55:42

No proszę, wykresy jak pieczątki:)

Widać, obaj czekamy na wzrost zmienności bo obecne ceny do otwierania shortów są obraźliwie niskie.

Twoja sytuacja jest korzystniejsza bo praktycznie juz możesz podnieść wykres otwierając zabezpieczone short put.

Na co Waść czekasz? Na jakim poziomie planujesz to zrobić?

|

|

0

Dołączył: 2011-06-19

Wpisów: 1 472

Wysłane:

23 lutego 2012 16:03:58

Ze sprzedażą putów czekam na wzrost zmienności, o którym Ty również napisałeś (a zatem na dalsze spadki). Pytanie, czy się tego doczekam...

Przy aktualnym kursie i zmienności nadal bardziej myślę o zakupach calli niż sprzedaży putów. Na przykład kupując calle 2300 i 2400 mogę przerobić wykres na long straddle, z środkiem w 2300 i położone praktycznie w całości powyżej zera. Z tym jednak również czekam jeszcze chwilę na korzystniejsze ceny, jeśli nie z powodu dalszych spadków, to przynajmniej dzięki thecie.

Edytowany: 23 lutego 2012 16:04

|

|

0

Dołączył: 2010-11-06

Wpisów: 71

Wysłane:

29 lutego 2012 22:15:04

Zrobiło się ciekawie:

kliknij, aby powiększyćUploaded with ImageShack.usTa pozycja to jak zwykle frankenstein, z mojej strategii delta neutralnej rozkładanej w styczniu. Za szybko zdjąłem prawą nogę antycypując korektę i mieliłem się z niczym przez prawie 5 tygodni. Gdyby wygasło powyżej 2300, zarobek byłby bardzo skromny wliczając zamknięte pozycje. Dlatego od 2 tygodni postanowiłem podbić stawkę i dokładam sobie tanich jak barszcz putów 2300, sprzedając 2200. Jak to wyjdzie, zobaczymy, słabość GPW jest porażająca plus ten giga lop na FW20. Do końca tylko 2 tygodnie, może być ciekawie. Co u Was, Panowie? Jakieś ruchy? P.S. Jak zwykle moje ceny za opcje są poniżej krytyki, przydałby mi się staż w jakimś dealing roomie.

|

|

0

Dołączył: 2009-02-21

Wpisów: 5 068

Wysłane:

29 lutego 2012 23:16:11

Ja wciąż czekam i się przyglądam jak mi greka konsumuje portfel. Ten totalny spadek zmienności doprowadza mnie powoli do obłędu. Najpierw miesiąc boczniaka, później mała odwilż i wzrost w wąskim kanale a teraz jakaś opłakanie wąska flaga od miesiąca nachylona pod takim kątem w dół że że mi nawet ostatnie długie puty zżarło.

|

|

0

Dołączył: 2011-06-19

Wpisów: 1 472

Wysłane:

1 marca 2012 20:27:50

buldi napisał(a):Ja wciąż czekam i się przyglądam jak mi greka konsumuje portfel.

Ten totalny spadek zmienności doprowadza mnie powoli do obłędu. Przynajmniej nigdy w wątkowej strategii nie miałeś pozycji zarabiającej na spadku zmienności. Ja swój niby short strangle z końca stycznia przehandlowałem skuszony niskim poziomem zmienności. Od tego czasu theta nieustannie przypomina mi, po której stronie warto było zostać, ech... MarcinR napisał(a):Co u Was, Panowie? Jakieś ruchy? U mnie rezultat wygląda bardzo podobnie do Waszych - czas płynie, a ja z coraz większą niecierpliwością czekam na bardziej zdecydowany ruch kursu:

kliknij, aby powiększyć

|

|

0

Dołączył: 2009-02-21

Wpisów: 5 068

Wysłane:

3 marca 2012 13:49:57

Do końca imprezy pozostały dwa tygodnie, a WIG20 od siedmiu sesji nie wyszedł poza przedział 2288-2342. Czas mu już ruszyć w dalszą drogę. Na co liczę? Obserwując jego słabość i przemożną chęć czynnego uczestniczenia we wszelkich korektach, liczę że Amerykanie rozpoczną w najbliższym czasie krótkoterminową cofkę.

kliknij, aby powiększyćBliskość wsparć musi w końcu zadziałać jak magnes i wtedy być może pojadą do SMA 50 gdzie czai się kolejne wsparcie ale my - jak na cudaków przystało - popadniemy wtedy ze swoimi wizjami końca świata i z wrodzonym malkontenctwem w małą conajmniej panikę. Może tylko do 2220, może tylko na jednej sesji po której odwróci się nasza relatywna słabość? Było by świetnie, dlatego na przyszły tydzień wystawiam: 6 x short put 2300 po 80pktJeżeli wpadną, wykres będzie wyglądał tak:

kliknij, aby powiększyć.....jeżeli nie, przyjdzie mi obgryzać paznokcie w ostatnim tygodniu seri marcowej.

|

|

0

Dołączył: 2011-06-19

Wpisów: 1 472

Wysłane:

5 marca 2012 17:53:14

wapkil napisał(a):Ale to rozważania na przyszłość - najpierw poproszę o powrót do starego, dobrego, sprawdzonego zakresu 2200-2300. Wszyscy wiemy, że giełda to spokojne i racjonalne miejsce, a zbytnie szaleństwa nikomu nie służą. 2200-2300 to piękny przedział, w którym zarówno niedźwiedzie, jak i byki mogą znaleźć coś dla siebie. Przecież nikomu nie było w nim źle, prawda? Hmm, no cóż, dziękuję. Zapomniałem o tym wspomnieć, ale miałem nadzieję, że trochę sprawniej to pójdzie. Następnym razem obiecuję wyrażać się precyzyjniej. Jeśli mógłbym coś jeszcze zasugerować, skoro już tyle czasu zostało zmitrężone, proponowałbym teraz dla odmiany zachować większą dynamikę. ;)

|

|

Czy na pewno chcesz przesłać zgłoszenie do moderatora?

Poniżej potwierdź lub anuluj swój wybór.