Omówienie wyników finansowych LaboPrint SA po IV kw. 2014r.Spółka świadczy usługi w zakresie wydruku wielkoformatowego na wielu rodzajach nośników, w tym również na pleksi, PCV. Ostatni rok należy ocenić jako udany, ale prawdę powiedziawszy nie wszystko wygląda różowo.

Giełdowa historia spółki jest dość krótka, a zakres udostępnianych danych dość oszczędny, choć spełnia minimum informacyjne spółki z NC. Dość spory apetyt wywołało pierwsze sprawozdanie kwartalne w którym spółka zawarła pełnych rachunek przepływów pieniężnych. Niestety jak się oswoiła z parkietem postanowiła wyrównać poziom do rynku i publikuje tylko wersję skróconą. Rachunek CF ma w przypadku tej spółki dość spore znacznie, ale o tym za chwilę. Najpierw rzeczy przyjemne, czyli rachunek wyników. Spółka systematycznie poprawia sprzedaż, co dzieje się także dzięki wzrostowi mocy produkcyjnych.

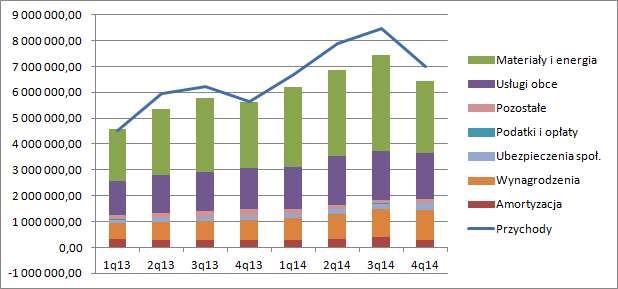

kliknij, aby powiększyćW przychodach wyraźnie widać sezonowość. Dobry jest środek roku, natomiast pierwszy i ostatni kwartał są wyraźnie słabsze. Spółka w każdym kwartale tego roku odnotowała dodatnią dynamikę sprzedaży. Najwyższą w pierwszym kwartale (48 proc.) natomiast najniższą w ostatnim zaraportowanym (24 proc.). Wzrost może robić wrażenie, tym bardziej, że branża jest mocno rozdrobniona i konkurencyjna. Większość podmiotów korzysta z tych samych dostawców więc konkuruje mocno cenowo o klientów. Tym bardziej cieszyć może rosnąca rentowność zysku ze sprzedaży i estymowanego zysku brutto ze sprzedaży, a tak naprawdę to marży na kosztach zmiennych, czyli usługach obcych i materiałach

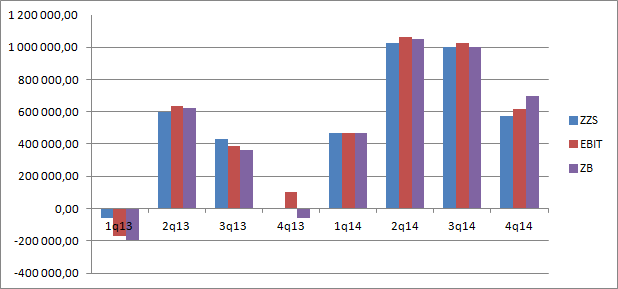

kliknij, aby powiększyćSkoro rośnie skala, to rośnie działalności, rośnie rentowność to nie może dziwić, że za tym podąża także wynik w najniższy liniach rachunku zysków i strat:

kliknij, aby powiększyćJednak ten powyższy wykres ujawnia także dwie dodatkowe informacje. W IV 2013 r. dość spory wkład do wyniku miała pozostała działalność operacyjna, a konkretnie rozliczenie dotacji. Z raportu wynika, że były to dotacje do zakupu sprzętu, więc powinny być rozliczane współmiernie do okresu amortyzacji, a jak widać mamy strzał w IV kw. Audytor to puścił, ale mnie się nie podoba, bo świadczy co najmniej o tym, że nie rozliczali tego zgodnie z duchem.

Druga rzecz, to także IV kwartał , ale tego roku. Widać, że spółka ma wyższy wynik po uwzględnieniu linii finansowej, w której są odsetki i inne, czyli najprawdopodobniej różnice kursowe. Spółka sporo sprzedaje na eksport, a zatem narażona jest na zmianę kursów walutowych. Laboprint w sprawozdaniu wspomina, że ma zabezpieczenie naturalne, ale część zabezpiecza derywatami. Do tej pory te zabezpieczenie było dość skuteczne, tzn różnice kursowe nie miały większego wpływu na wynik. Teraz widać, że przy większych zmianach jest dodatni wpływ, a więc można wnioskować, że spółka nie zabezpiecza się w wystarczającym stopniu.

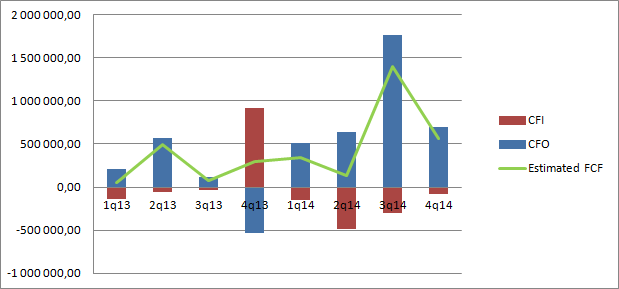

Kolejny obrazek to wspominany na początku CF. Niektórzy być może dziwią się, że kwoty w przepływach nie spinają się z komentarzem o inwestycjach.

kliknij, aby powiększyćW pierwszym kwartale w komentarzu do raportu było napisane, że większość z kwoty ca 2 mln zainwestowano w IV kw. 2013 r. Podobna kwota padła na półrocze tego roku. Dlaczego tego nie widać w przepływach z działalności inwestycyjnej? Bo spółka nie nabywa tych maszyn na własność tylko leasinguje. I nie zawsze jest to leasing finansowy, czyli że ma szansę na koniec umowy nabyć ten sprzęt, a od początku jej trwania wykazuje go na stanie. Owszem taki też jest. Ale skoro powierzchnie i urządzenia w większości dzierżawi to chciałbym zobaczyć jakie kwoty wydatkuje co kwartał na leasing, a tego niestety nie widać bez pełnego rachunku CF.

Wypływy gotówki na obsługę leasingu są niestety dość ważną sprawą przy ocenie wypłacalności. W tym miejscu przechodzimy od miodu do łyżki dziegciu. Otóż z raportu za rok 2013 wynika, że spółka posiadała przeterminowane zobowiązania – prawie 700 tys. Sytuacja nie wygląda też różowo nawet obecnie. Kapitał obrotowy jest dodatni na kwotę niecałych 0,5 mln zł, ale wskaźnik płynności pierwszego stopnia wynosi tylko 1,08. Kwartał wcześniej było to 1,11, a jeszcze wcześniej 1,14, czyli cały czas poniżej pożądanego poziomu 1,2 i cały czas się pogarsza. Poziom zadłużenia ogólnego jest w górnych granicach normy – 63 proc. średniorocznie i 60 proc. na zakończenie ostatniego kwartału. Roczna EBITD to w tej chwili 4,5 mln, ale już roczny CFO jest o 1 mln zł niższy. Na szczęście przyrównując to do całego długu netto (a nie tylko odsetkowego) dostaniemy dług netto/EBITDA na poziomie 1,8, czyli stosunkowo niską. Rating Altmana też przeszedł na jasną stronę mocy BB+. Więcej można będzie powiedzieć po raporcie rocznym, bo spółka w tej chwili nie pokazuje w raportach także poziomu zobowiązań odsetkowych.

Na koniec warto zerknąć na wycenę spółki. Kapitalizacja to 53 mln zł., a więc C/Z wypada powyżej 20, a C/WK powyżej 8,5. Najwyraźniej rynek oczekuje dalszego wzrostu wyników.

>>>Więcej analiz najnowszych raportów finansowych jest tutaj![/b][/color]

Powyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.