NAN0415:

Analiza wypłacalności spółki Nanotel S.A. na podstawie danych finansowych z raportu za 1kw 2014 roku Na dzień analizy, na rynku Catalyst notowane są dwie serie obligacji Emitenta oznaczone symbolami NAN0415 i NAN1015.

BilansW zakresie sytuacji bilansowej Emitenta należy odnotować kw/kw ponowny wzrost sumy bilansowej (tym razem o 9%), co po stronie aktywów wiązało się zasadniczo wyłącznie z przyrostem obrotowych składników majątku o 14% (głównie rozliczeń międzyokresowych), a w przypadku pasywów spadkiem kapitału własnego o 40% i wzrostem zobowiązań o 19% (w tym zobowiązania oprocentowane wzrosły o 21%).

Z perspektywy struktury bilansu można odnotować dalszy wzrost udziału dotychczas dominujących pozycji aktywów i pasywów. W pierwszym przypadku przewaga obrotowych składników majątku (głównie należności i rozliczeń międzyokresowych) nad trwałymi zwiększyła się z 65-35 do 68-32, a w drugim przewaga zobowiązań nad kapitałem własnym wzrosła z 83-17 do 90-10. Jednocześnie jednak, mimo niepokojąco wysokiego udziału zobowiązań w finansowaniu aktywów, pod względem struktury kapitałowo-majątkowej sytuacja Emitenta prezentuje się korzystnie – aktywa trwałe z solidną nadwyżką finansowane są pasywami długoterminowymi. Taki stan rzeczy świadczy o korzystnej obecnie czasowej strukturze zadłużenia, niemniej jednak należy liczyć się tu ze stopniowym pogorszeniem wraz z przechodzeniem kolejnych kategorii zobowiązań długoterminowych w obręb długu krótkoterminowego. Żeby temu przeciwdziałać spółka może próbować wcześniej rollować dług lub, co wydaje się rozwiązaniem bezpieczniejszym, przeprowadzić odpowiednio dużą emisję akcji.

Rachunek zysków i stratPod względem wyników finansowych analizowany okres okazał się słaby. Co prawda przychody ze sprzedaży wzrosły w ujęciu r/r o przeszło 300%, ale na dalszych pozycjach wynikowych rachunku zysków i strat spółka odnotowała znacznie większe straty aniżeli rok wcześniej. Duży wpływ na taki stan rzeczy miał fakt, że okres pierwszego kwartału z uwagi na warunki atmosferyczne nie sprzyja działalności prowadzonej przez Emitenta, a jednocześnie musiał on ponieść spore koszty w związku z realizowanymi kontraktami, z których przychody będą rozliczane dopiero w okresach późniejszych.

Mimo słabego początku bieżącego roku oczekiwania zarządu spółki odnośnie jej wyników są optymistyczne i zgodnie z opublikowaną niedawno prognozą zakładają uzyskanie w b.r. 26 mln zł przychodów oraz wypracowanie 5,9 mln zł zysku na poziomie EBITDA i 3,3 zysku netto (kolejny rok ma być jeszcze lepszy, a prognozowane wartości wynoszą odpowiednio 30,7, 7,6 i 4,8 mln zł).

Rachunek przepływów pieniężnychRównież pod względem przepływów pieniężnych sytuacja spółki w analizowanym okresie nie wypadła korzystnie, choć z perspektywy salda ogólnego wynik był zbliżony do ubiegłorocznego (-0,04 wobec -0,03 mln zł). Na niekorzystnej w analizowanym okresie wymowie przepływów zaważyła ich struktura. Znaczący wzrost rozliczeń międzyokresowych spowodował, że na działalności operacyjnej odnotowano odpływ gotówki rzędu 1,6 mln zł wobec dopływu 0,9 mln zł przed rokiem. Wydatki inwestycyjne netto okazały się co prawda wyższe niż przed rokiem, ale w ujęciu wartościowym nie stanowiły znaczącej kwoty (0,17 wobec 0,07 mln zł). Sytuację gotówkową spółki uratowała emisja akcji oraz kolejny kredyt, w związku z czym na działalności finansowej wykazano dopływ środków w wysokości 1,8 mln zł wobec odpływu 0,9 mln zł przed rokiem.

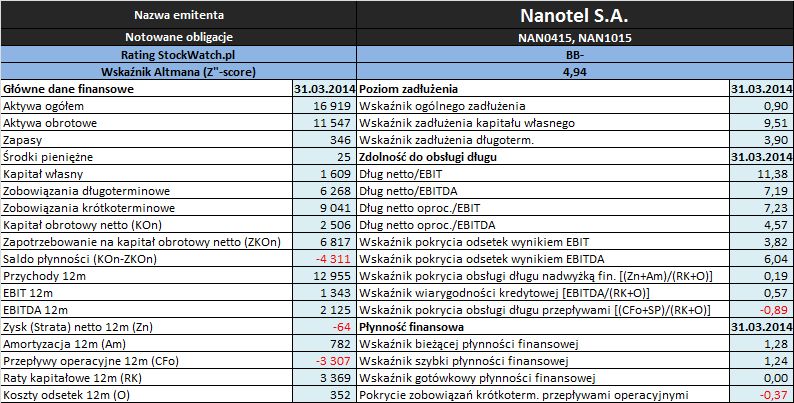

Analiza wskaźnikowaKomplet podstawowych danych finansowych oraz wskaźniki dotyczące oceny płynności i zadłużenia Emitenta przedstawiono w tabeli poniżej.

kliknij, aby powiększyćOpracowanie własne na podstawie danych StockWatch.pl oraz raportów okresowych Emitenta.

Biorąc pod uwagę analizę danych finansowych na koniec marca 2014 roku można stwierdzić, że sytuacja finansowa spółki Nanotel S.A. uległa pogorszeniu i generalnie nie prezentuje się zbyt bezpiecznie.

W ramach oceny

płynności finansowej pogorszenie sytuacji można odnotować we wszystkich trzech ujęciach. Najkorzystniej prezentuje się ona jeszcze z punktu widzenia ujęcia statycznego, gdzie utrzymano nadwyżkowe pokrycie zobowiązań bieżących aktywami obrotowymi (wskaźnik bieżący), w tym również po odjęciu zapasów (wskaźnik szybki; należy jednak zauważyć, że przy dodatkowym wykluczeniu rozliczeń międzyokresowych wskaźnik ten wypadłby sporo poniżej jedności). W przypadku analizy kapitału obrotowego netto (ujęcie strukturalne) można stwierdzić jego większy niedobór względem zapotrzebowania, co skutkowało w analizowanym okresie wzrostem krótkoterminowego zadłużenia oprocentowanego. Z kolei w odniesieniu do ujęcia dochodowego płynności (rachunek cash-flow) sytuacja nadal prezentuje się słabo i zarówno przepływy operacyjne jak i ogółem nie stanowią żadnego wsparcia dla spłaty zadłużenia krótkoterminowego.

W przypadku

poziomu zadłużenia analizowanego Emitenta sytuacja jest generalnie napięta. Co prawda, jak zauważono już wcześniej, dzięki odpowiedniej czasowej strukturze zobowiązań spółka z bezpieczną nadwyżką finansuje aktywa trwałe kapitałami stałymi, ale skala zadłużenia aktywów ogółem i kapitału własnego może budzić spore obawy – wskaźniki ogólnego zadłużenia i zadłużenia kapitału własnego są na rzadko spotykanych poziomach równych odpowiednio 0,9 i 9,5.

Ocena

zdolności do obsługi zadłużenia Nanotela również uległa w analizowanym okresie pogorszeniu. Wpływ na taki stan rzeczy miały z jednej strony słabsze wyniki finansowe w ujęciu r/r, a z drugiej wzrost zadłużenia oprocentowanego w porównaniu z końcem poprzedniego okresu sprawozdawczego. Relacje długu netto do EBIT i EBITDA, określające okres jego spłaty, w przypadku zobowiązań oprocentowanych balansują na granicy poziomu bezpiecznego, a w przypadku długu ogółem już go wyraźnie przekroczyły. Jeśli natomiast chodzi o bieżącą obsługę zadłużenia oprocentowanego to bezpieczne pokrycie jest tylko w odniesieniu do płatności odsetek. W przypadku łącznych płatności odsetek, rat kapitałowych i leasingu sytuacja w zakresie pokrycia różnymi kategoriami wyników finansowych jest już problematyczna (pokrycie jest niepełne).

Przedstawiona wyżej ocena sytuacji finansowej Spółki Nanotel S.A. jest zasadniczo zbieżna ze wskazaniami obliczanego w serwisie wskaźnika Altmana. Na koniec marca b.r. wskazuje on na

ocenę ratingową BB-, a więc w porównaniu z końcem poprzedniego okresu sprawozdawczego (BBB-) schodzimy znacznie głębiej w strefę niepewną.

Podsumowując, jakkolwiek wspomniane wcześniej prognozy wyników finansowych analizowanego Emitenta są obiecujące, to wydaje się, że bez jakiegoś rollowania obecnego długu lub emisji akcji może mieć on problem z bezproblemowym wywiązaniem się ze wszystkich zobowiązań.

Link do

kalkulatora rentowności obligacji Nanotel S.A. notowanych na rynku Catalyst:

www.stockwatch.pl/obligacje/em...>> …więcej analiz wypłacalności innych Emitentów jest tutaj